1. Fünftelregelung Rechner

2. Berechnungsbeispiele

3. Abfindungen und andere Lohnbestandteile

Fünftelregelung für 2024 und früher

Mit den kostenlosen Rechnern für Einkommensteuer oder Lohnsteuer kann die Steuerersparnis durch die Fünftelregelung und damit zum Beispiel die Versteuerung einer Abfindung berechnet werden.

| |

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

| |

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

Die Fünftelregelung stellt eine Tarifermäßigung bei der Besteuerung von außerordentlichen Einkünften dar. Gesetzlich verankert ist diese Regelung in § 34 EStG. Durch die Anwendung der Fünftelregelung kann der Steuersatz günstig beeinflusst werden. Unter gewissen Voraussetzungen werden etwa Abfindungen durch die Fünftelregelung steuerlich begünstigt.

Berechnungswerte Fünftelregelung 2023 und 2024

| Berechnungswerte | 2023 | 2024 |

|---|---|---|

| Grundfreibetrag | 10.908 Euro | 11.604 Euro |

| Kinderfreibetrag | 8.952 Euro | 9.312 Euro |

| AN | 1.230 Euro | 1.230 Euro |

| Beitragsbem. | 87.600 Euro | 90.600 Euro |

| Beitragsbem. | 85.200 Euro | 89.400 Euro |

| Beitragsbem. | 59.850 Euro | 62.100 Euro |

| RV | 18,6% | 18,6% |

| AV | 2,6% | 2,6% |

| KV | 14,6% | 14,6% |

| KV Ermäßigt | 14% | 14% |

| Durchschn. Zusatzbeitrag KV | 1,6% | 1,7% |

| PV | 3,05% ab Juli 3,4% | 3,4% |

| PV Zuschlag Kinderlose | 0,35% ab Juli 0,6% | 0,6% |

Fünftelregelung Rechner

Mit den auf dieser Seite verfügbaren Rechnern kann die Steuererspanis durch die Fünftelregelung sowohl bei der Einkommensteuer als auch bei der Lohnsteuer berechnet werden. Mit beiden Rechnern lässt sich auch der Steuervorteil bei steuerbegünstigten Abfindungen berechnen. Für die Jahre 2023 und 2024 wurden die Anhebungen der Grundfreibeträge bei der Einkommensteuerberechnung berücksichtigt. Für die Richtigkeit der Ergebnisse wird keine Gewähr übernommen.

Fünftelregelung bei der Einkommensteuer

Nicht selten werden im Jahr des Bezugs von tarifbegünstigten Einkünften auch Lohnersatzleistungen wie etwa Arbeitslosengeld ausgezahlt. Unter Progressionsvorbehalt stehende Einkünfte werden daher vom Online Rechner für die Einkommensteuer ebenfalls berücksichtigt.

Fünftelregelung bei der Lohnsteuer

Der Fünftelregelung-Rechner für die Lohnsteuer berücksichtigt sowohl normal zu besteuernden und sozialversicherungspflichtigen Arbeitslohn als auch steuerbegünstigte Abfindungen für Entschädigungen, welche grundsätzlich als sozialversicherungsfrei zu behandeln sind. Es kann sich dabei somit um Entlassungsentschädigungen, Karenzentschädigungen oder Entschädigungen wegen Wettbewerbsverbots handeln. Liegen die Voraussetzungen für die Anwendung der Steuerbegünstigung durch die Fünftelregelung (Zusammenballung der Einkünfte für meherer Kalenderjahre etc.) nicht vor, so ist die Abfindung als sonstiger Bezug zu versteuern. Für den Fall ohne Steuerbegünstigung wird die Lohnsteuer daher ebenfalls berechnet.

Zum Seitenanfang ▲

Berechnungsbeispiele

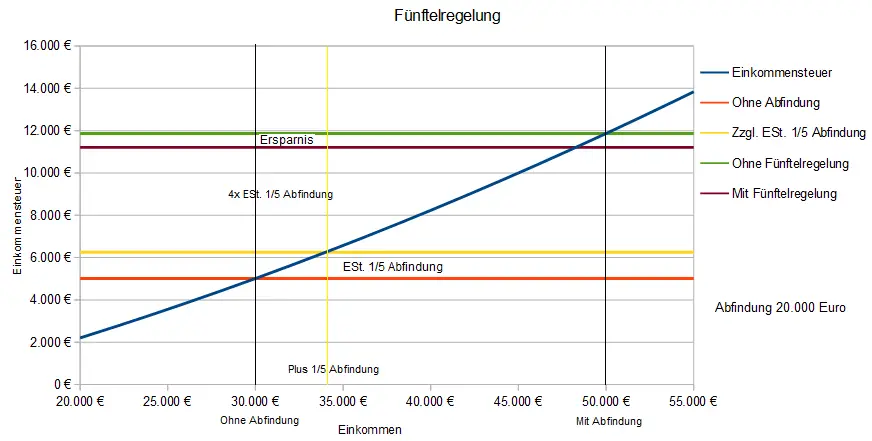

Die Fünftelregelung soll den Progressionseffekt, welcher sich bei der Zusammenballung von Einkünften negativ auswirkt, mildern.

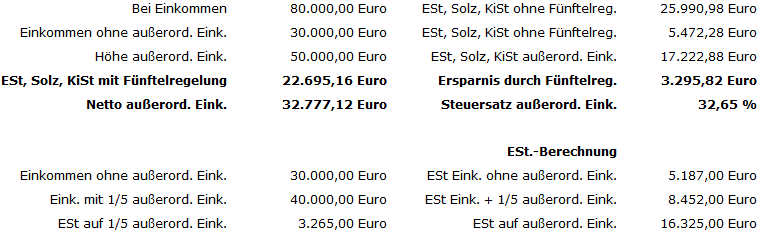

Zur Berechnung wird im Regelfall zunächst die Steuer auf das verbleibende zu versteuernde Einkommen - also ohne die außerordentlichen Einkünfte - berechnet. Danach wird die Steuerdifferenz ermittelt, welche entsteht, wenn 1/5 der außerordentlichen Einkünfte hinzuaddiert werden. Diese Steuerdifferenz wird dann mit dem Faktor 5 multipliziert und ergibt so die Steuer auf die außerordentlichen Einkünfte (z.B. Abfindung). Diese mit fünf multipliziette Steuer wird anschließend der Steuer auf das verbleibende zu verst. Einkommen aus der ersten Berechnung hinzuaddiert. Weitere Infos finden sich auch in R 34.2 EStR (Einkommensteuerrichtlinien).

Beispiel 1: Jahr 2020, Einkommen 30.000 Euro zusätzl. Abfindung 20.000 Euro

| Einkommen ohne außerord. Eink. | 30.000,00 Euro |

| ESt Eink. ohne außerord. Eink. | 5.187,00 Euro |

| Eink. mit 1/5 außerord. Eink. | 34.000,00 Euro |

| ESt Eink. + 1/5 außerord. Eink. | 6.442,00 Euro |

| ESt auf 1/5 außerord. Eink. | 1.255,00 Euro |

| ESt auf außerord. Eink. | 6.275,00 Euro |

| Bei Einkommen | 50.000,00 Euro |

| ESt ohne Fünftelreg. | 12.141,00 Euro |

| ESt mit Fünftelreg. | 11.462,00 Euro |

| ESt.-Erparnis | 679,00 Euro |

Die Steuererspanis ist besonders dann recht hoch, wenn sich das verbleibende zu versteuernde Einkommen im unteren Einkommensbereich bewegt. Im Gegensatz dazu hat die Fünftelregelung aber keine steuergünstigen Auswirkungen mehr, wenn etwa das verbleibende zu versteuernde Einkommen bereits mit dem Spitzensteuersatz besteuert wird. In diesem Fall wird nämlich 1/5 der außerordentlichen Einkünfte und davon das Fünffache ebenfalls mit dem Spitzensteuersatz besteuert.

Beispiel 2: Jahr 2020, Einkommen 100.000 Euro zusätzl. Abfindung 20.000 Euro

| Einkommen ohne außerord. Eink. | 100.000,00 Euro |

| ESt Eink. ohne außerord. Eink. | 33.036,00 Euro |

| Eink. mit 1/5 außerord. Eink. | 104.000,00 Euro |

| ESt Eink. + 1/5 außerord. Eink. | 34.716,00 Euro |

| ESt auf 1/5 außerord. Eink. | 1.680,00 Euro |

| ESt auf außerord. Eink. | 8.400,00 Euro |

| Bei Einkommen | 120.000,00 Euro |

| ESt ohne Fünftelreg. | 41.436,00 Euro |

| ESt mit Fünftelreg. | 41.436,00 Euro |

| ESt.-Erparnis | 0,00 Euro |

Weiter Beispiele finden sich in H 34.2. EStR (Einkommensteuerrichtlinien).

Voraussetzungen für die Anwendung der Fünftelregelung

Grundsätzlich müssen folgende Voraussetzungen vorliegen:

- Die Zahlung muss in einem Jahr zufließen. Fehler bei der Auszahlung sind daher zu vermeiden.

- Es muss sich um eine Zusammenballung von Einkünften handeln.

Weitere Informationen erhalten Sie außerdem im BMF-Schreiben zur Besteuerung von Abfindungen.

Abfindungen und andere Lohnbestandteile

Die Fünftelregelung wird häufig verwendet, um die Steuer auf Abfindungen zu berechnen. Unter nachfolgendem Link gibt es einen Abfindungsrechner zur Berechnung der Nettoabfindung und der einbehaltenen Lohnsteuer auf die Abfingung unter Berücksichtigung der Fünftelregelung. Als weitere Berechnungsmöglichkeit kann hier die Einkommensteuer auf Abfindungen berechnet werden. Zuweilen werden auch Teile von Abfindungen steuerfrei umgewandelt, um die Steuerlast zu minimieren. Hier finden Sie weitere Steuergestaltungsmöglichkeiten bei Abfindungen.

Auch beim Arbeitslohn für andere mehrjährige Tätigkeiten kann es durch die Fünftelregelung zu einer Vergünstigung kommen. Zu nennen sind hier etwa der geldwerte Vorteil aus der Gewährung von Aktienoptionsrechten, Vergütungen für Verbesserungsvorschläge, Jubiläumszuwendungen, Vorauszahlungen und Nachzahlungen von Arbeitslohn, welcher für mehrere Jahre gewährt wird. Zudem kann die Füntelregeung auch bei Unternehmensverkäufen angewendet werden. Darüber, unter welchen Voraussetzungen diese oder weitere Lohnbestandsteile ermäßigt zu besteuern sind, kann ein Steuerexperte Auskunft geben.

Zum Seitenanfang ▲